Il 2023 si apre con un grosso punto interrogativo per gli spedizionieri, soprattutto per quelli specializzati nei rapporti commerciali con la Cina.

La prima preoccupazione deriva dalla persistente debolezza dell’economia internazionale. Questa volta, in vista del Capodanno Cinese, non c’è stata la tanto sperata corsa alle merci: le esportazioni non hanno eguagliato i livelli degli anni precedenti. «Un pre-holiday rush così debole non lo si vedeva da ben 13 anni» raccontano gli analisti di Lynerlitica, fotografando una situazione tutt’altro che rosea per un Paese i cui principali porti stanno ancora curandosi le ferite lasciate aperte dalla politica Zero-Covid, con Shanghai che, ad esempio, ha archiviato il 2022 con la crescita più bassa di sempre (47,3 mln di TEU e un +’0,6% sull’anno precedente).

Sebbene negli ultimi mesi l’inflazione abbia rallentato la propria corsa, concedendo un po’ di respiro ai commerci mondiali, la domanda è rimasta a dir poco stagnante e l’immissione di nuovo naviglio lungo le principali rotte mondiali non ha certo aiutato ad invertire la rotta, introducendo nuove criticità.

Nel triennio Gennaio 2020/Gennaio 2023 molti operatori, a cominciare da MSC e CMA CGM, hanno aumentato la propria capacità di stiva in modo consistente. Quella del vettore italo-svizzero è addirittura cresciuta del 22%.

Per il 2023 comincia inevitabilmente a materializzarsi lo spettro di una nuova sovraccapacità. Un problema di cui pare comincino a preoccuparsi anche gli stessi carrier.

In una ricostruzione fornita dal periodico Splash247, Alphaliner sottolinea infatti come i liner attivi nel trasporto containerizzato stiano ora cominciando a ripensare le proprie strategie di espansione, rivedendo gli ordini nel frattempo commissionati ai cantieri navali, provando a dilazionarli nel tempo o, se possibile, a riconvertirli in qualcosa di diverso, come, ad esempio, nella costruzione di navi tanker.

Citando Xeneta e il suo chief analyst Peter Sand, è sempre Splash247 a far presente che il 25% dell’attuale orderbook mondiale sarà probabilmente rinviato mentre un altro 10% verrà addirittura cancellato.

D’altronde i vettori non possono comportarsi diversamente: costretti ad investire in qualche modo le ingenti risorse accumulate durante l’ultimo biennio (2020-2022), destinandone una parte non irrilevante nell’acquisizione di nuova capacità di stiva, si trovano oggi a dover fare i conti con i nuovi squilibri di mercato.

Non è un caso che, dati di Drewry alla mano, i liner abbiano programmato per le prossime cinque settimane ben 149 cancellazioni di viaggi di portacontainer, il 21% dei viaggi schedulati (707).

Durante questo periodo, le compagnie di navigazione sottrarranno al mercato il 58% della capacità complessivamente dispiegata lungo le rotte transpacifiche. La capacità dispiegata sia nei trade tra l’Asia e il Nord Europa che tra l’Asia e il Mediterraneo si assottiglierà del 31% mentre le rotte transatlantiche, ancora oggi molto remunerative, registreranno una riduzione dei viaggi schedulati più contenuta, pari all’11%.

«I blank sailing sono l’unico strumento che hanno i carrier per evitare che i noli del mercato spot cadano completamente a picco» afferma a Port News Alice Arduini, fondatrice della casa di spedizioni Alix International.

«Occorrerà valutare la situazione nel periodo immediatamente successivo al Chinese New Year per capire che piega prenderanno i traffici ma pare evidente fin da ora che il 2023 non sarà per gli armatori e per gli spedizionieri un anno di alti fatturati» sottolinea.

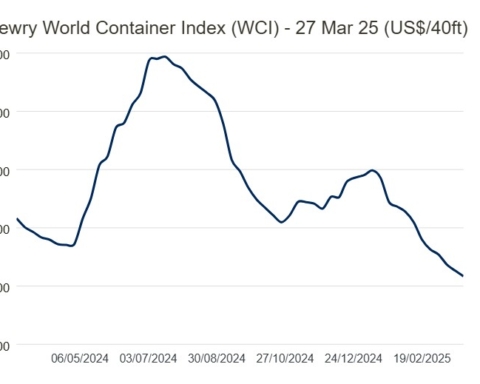

«I venti di recessione che ancora soffiano con forza sulle economie nazionali stanno continuando a frenare gli scambi commerciali e a svuotare le navi portacontainer che oggi non partono al pieno del loro coefficiente di utilizzazione» aggiunge la fondatrice di Alix Internationale, facendo presente come la persistente corsa al gigantismo navale e l’immissione di nuovo naviglio lungo le rotte rischino oggi di uccidere definitivamente il mercato, avendo per altro come effetto quello di deprimere ulteriormente i noli che nei trade con la Cina si aggirano attorno a una media di 3000 dollari a container da quaranta piedi.

La situazione rimane dunque incerta anche se le aspettative per il futuro non sono del tutto grigie: «Se nel 2021 e per quasi tutto il 2022 la politica zero-Covid ha oppresso la società cinese, affossandone l’economia e provocando un calo della produttività di cui hanno in parte beneficiato altri paesi, a cominciare dall’India, nel 2023 l’allentamento delle politiche di repressione del Coronavirus spingeranno la Cina a interfacciarsi di nuovo con i mercati internazionali, permettendole di guadagnare in competitività».

Secondo la Arduini, il cambio di rotta impresso dal nuovo corso cinese dovrebbe insomma rappresentare una boccata di ossigeno per l’Europa e, soprattutto, per l’Italia, che nel Vecchio Continente rimane il terzo partner commerciale di Pechino.

La manager scommette per altro su una prossima stabilizzazione del tariffe di trasporto marittimo: «I noli sul mercato spot -dichiara – non torneranno mai più ai livelli del 2021 però si assesteranno su valori più bassi, più vicini a quelli pre-pandemici: le strategie di contenimento poste in essere dagli operatori (blank sailing, dilazione nei tempi di consegna delle nuove navi, e la momentanea messa a riposo di alcune portacontainer) daranno presto o tardi i loro frutti».