Il 2024 sarà un anno particolarmente ricco per gli armatori attivi nel trasporto marittimo di greggio e prodotti derivati.

L’escalation della tensione in Medio Oriente e il conseguente incremento delle distanze medie di navigazione a causa della scelta obbligata da parte delle compagnie di navigazione di passare dal Capo di Buona Speranza piuttosto che da Suez, ha ridefinito il trade pattern del settore, favorendo una limitata disponibilità di stiva e una contrazione dell’offerta a fronte di una domanda che appare comunque in crescita.

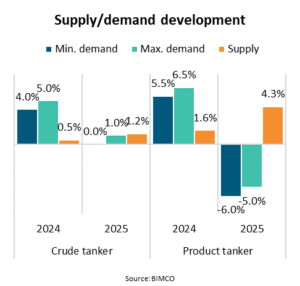

BIMCO si aspetta per il 2024 un aumento della domanda di greggio in un range compreso tra il 4 e il 5%, a fronte di un’offerta in crescita su base annuale di soltanto lo 0,5%. Per il mercato dei prodotti raffinati, la previsione è quella di un incremento annuale dell’offerta dell’1,6%, a fronte di una crescita della domanda tra il 5,5 e il 6,5%.

Per il 2025 la situazione dovrebbe cambiare radicalmente, soprattutto in previsione di una possibile fine della crisi nel Mar Rosso e di un riaccorciamento delle distanze medie di navigazione. Secondo BIMCO, per il greggio l’offerta di stiva registrerà un aumento dell’1,2% su base annuale mentre la crescita della domanda si contrarrà entro una forbice compresa tra lo 0 e l’1%.

Per le navi cisterna adibite al trasporto di prodotti raffinati, l’offerta di stiva aumenterà in modo più consistente, di quasi il 5%, anche per effetto dell’ingresso in servizio delle navi ordinate negli anni precedenti. La domanda farà invece registrare un decremento compreso tra il 6 e il 5%.

“Stimiamo che nel 2025 le distanze medie di navigazione nel mercato delle product tanker torneranno ai livelli del 2023, mentre sul mercato delle petroliere l’ipotizzato ripristino dei collegamenti da Suez avrà un impatto minore. Stimiamo che l’equilibrio tra domanda e offerta del mercato del greggio si indebolirà solo leggermente nel corso del 2025” afferma l’analista di BIMCO, Niels Rasmussen, che sottolinea come nella prima metà del 2024 entrambi i segmenti di mercato (crude oil e prodotti raffinati) abbiano fatto registrare incrementi continui sia nei prezzi degli asset che nelle rate di nolo time charter.

I prezzi dell’usato in questo settore sono peraltro aumentati molto di più di quanto non siano aumentati quelli delle newbuilding. Una petroliera e una product tanker con cinque anni di vita sulle spalle valgono oggi rispettivamente l’88 e il 96% del prezzo delle loro corrispettive newbuilding.

“L’analisi del mercato dei noli delle tanker presentata di recente da BIMCO parte dal presupposto che le restrizioni al traffico in mar Rosso terminino nel 2025, con l’ovvia conseguenza di determinare un nuovo accorciamento delle rotte e, quinci, nuovi squilibri sul lato dell’offerta” afferma il broker marittimo Ennio Palmesino.

“E’ chiaro che fare previsioni geopolitiche di questo genere è sempre azzardato, in un senso e nell’altro” premette. “Ho invece l’impressione che la crisi nel Mar Rosso continuerà anche nel 2025” aggiunge.

“Va detto infatti che le operazioni di dissuasione Prosperity Guardian e Aspides lanciate rispettivamente da USA ed Europa non hanno contribuito minimamente a ripristinare i traffici in questi mesi. Soltanto una coalizione militare efficace nell’area potrebbe invece costringere gli Houthi ad abbandonare i propri propositi bellici. Altra opzione percorribile, quella di un’operazione via terra dell’Arabia Saudita contro i ribelli yemeniti, ma anche su questo fronte mi pare tutto fermo”.

Palmesino dissente insomma dalle previsioni di Bimco sulla situazione geopolitica (“Credo che il passaggio obbligato dal Capo di Buona Speranza continuerà ad essere il trade pattern di riferimento per ancora qualche tempo”) ma condivide a grandi linee l’analisi sull’andamento attuale dei due segmenti di mercato: “La flotta delle crude carrier aumenterà di poco nel 2024, visti i pochi ordini nel carnet, e non perché manchi la fiducia fra gli investitori ma perché molti di loro non sanno esattamente quale carburante scegliere per le navi del futuro” afferma.

Riprendendo le stime dell’EIA sul consumo globale di petrolio nel 2024 (che parlano di una crescita di 920.000 barili al giorno nell’anno, ad un totale di 102,84 milioni di barili giornalieri), Palmesino sottolinea come i noli delle petroliere più grandi continueranno a mantenersi a livelli più che soddisfacenti per tutto l’anno grazie soprattutto ad una domanda in crescita.

Per le product carriers la situazione è diversa: “E’ previsto un aumento più sensibile della flotta. In questo caso i timori per la scelta del carburante del futuro sono stati superati dall’attrattività dell’investimento” è il commento dell’esperto broker.

“Se si considera che i prezzi dell’usato sono aumentati più dei prezzi del nuovo e che il prezzo in assoluto di una nave da 50.000 tonnellate (sempre di 5 anni) è passato dai 29 milioni di dollari di fine 2021 ai 50 milioni a metà 2024, si comprende bene perché gli investitori abbiano deciso di reinvestire in questa gallina dalle uova d’oro. Le prime navi nuove di questa ondata di ordini arriveranno nel 2025 e potrebbero rallentare i noli delle navi da prodotti, che hanno vissuto invece gli ultimi due anni sulla cresta dell’onda”.