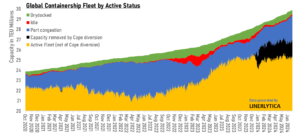

La congestione dei porti è andata crescendo in questi mesi, andando ad aggiungere ulteriori criticità ad un mercato, quello del trasporto marittimo di container, messo già a dura prova da una improvvisa carenza di navi ed equipment.

I principali porti asiatici, come Singapore, sono stati letteralmente inondati di container nelle scorse settimane, al punto tale da non avere più spazi liberi a terra. A livello globale, i problemi di congestionamento portuale sono oggi arrivati ad assorbire oggi l’8,4% della capacità globale (2,5 mln di TEU).

Il dirottamento delle spedizioni verso il Capo di Buona Speranza e il conseguente prolungamento dei viaggi lungo le rotte est-ovest ha portato le compagnie di navigazione a ristrutturare i propri servizi, ovvero a consolidare i flussi di traffico su un numero inferiore di porti.

Sono diminuite le chiamate sulle linee principali, è aumentato però il volume degli scambi commerciali in ogni singolo porto interessato dai vari servizi di collegamento. Le ricadute per i terminal portuali e la logistica a terra sono evidenti.

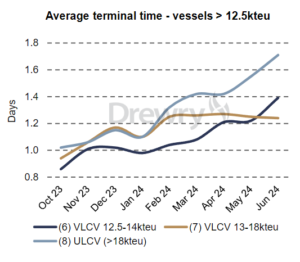

Secondo Drewry, la produttività dei porti ha subito un duro colpo negli ultimi mesi. Il tempo trascorso dalle navi in attesa prima di attraccare in banchina è aumentato del 43% tra il terzo trimestre del 2023 e il secondo trimestre del 2024, arrivando a un totale di oltre 400.000 ore.

A causa dell’incremento di portacontainer che arrivano in ritardo rispetto alla finestra temporale prevista e del maggior volume di box movimentati in ogni singola spedizione, i tempi di lavorazione delle portacontainer sono andati aumentando in modo sostanzioso.

Drewry stima che il tempo medio impiegato per movimentare 1.000 TEU è aumentato del 10% in questo periodo, arrivando a 0,32 giorni, il che significa che il tempo medio per sbarcare la merce da una Ultra Large Container Ship (>18kteu) è aumentato del 41%, da 1,1 giorni di gennaio a 1,7 giorni a maggio.

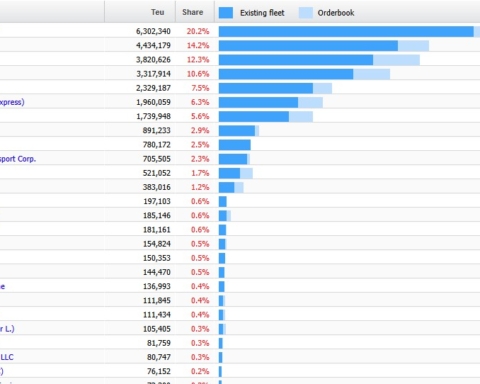

“Quest’anno la crisi del Mar Rosso ridurrà l’offerta di stiva del 15/20% mentre si stima che la flotta crescerà di circa il 10%. Ogni linea tra l’Asia e l’Europa necessita ora almeno di due navi aggiuntive” ha dichiarato il direttore finanziario di Yang Ming, Peter Su.

In un recente report, Linerlytica sottolinea come le consegne di nuove navi abbiano raggiunto quest’anno il totale di 1,62 milioni di TEU. Permane tuttavia una carenza di navi a livello globale mentre le tariffe di trasporto e di noleggio stanno continuando ad aumentare a mano a mano che il mercato si avvia ad entrare nella peak season estiva.

Le deviazioni delle navi dal Mar Rosso hanno effettivamente rimosso dal mercato 1,6 milioni di TEU dall’inizio di dicembre, mentre i problemi di congestione hanno tolto dalla piazza ulteriori 0,5 milioni di TEU.

La flotta effettivamente attiva esprime una capacità di 25 milioni di TEU ed è oggi quasi arrivata ai massimi storici registrati a dicembre del 2023 (25,5 mln di TEU). Le navi a riposo sono soltanto 48 e rappresentano una capacità complessiva di 107mila TEU, lo 0,4% della capacità globale.

“Il numero inadeguato di navi ha influito negativamente sull’affidabilità dei servizi tra l’Asia e l’Europa. Dobbiamo continuare a prestare attenzione alla situazione geopolitica. La domanda di trasporto manterrà a livelli alti anche a luglio” ha aggiunto Su.

In una dichiarazione rilasciata a Seatrade Maritime, l’analista di MDS Transmodal, Antonella Teodoro, ha paventato il rischio che i problemi di congestione, che oggi interessano soprattutto i porti asiatici, finiscano con l’interessare presto o tardi anche gli scali portuali europei. “I liner che effettuano collegamenti tra il Far East e l’Europa hanno tutto l’interesse a riportare le navi e i container vuoti in Asia” è il concetto di fondo. “Ne consegue che la pressione su alcuni porti hub potrebbe aumentare, così come potrebbero aumentare i servizi feeder per il traffico di trasporto a corto raggio”.