L’esposizione sul mercato dei noli spot, in caduta libera da ormai diverse settimane, e i costi operativi, aumentati di un terzo rispetto ai valori ante-pandemia, mettono a rischio la tenuta delle compagnie di navigazione attive nel trasporto container, con possibili ricadute negative anche sul fronte occupazionale.

Lo sostiene l’ultimo report di Sea Intelligence, sviluppato sulla base dell’analisi delle trimestrali diffuse da Hapag Lloyd, preso a riferimento come soggetto campione.

La consultancy firm prende in considerazione il World Container Index di Drewry e il Freight Rate Index di Container Trade Statistics per evidenziare come i noli spot siano più alti in media del 13/16% rispetto al periodo pre-pandemico.

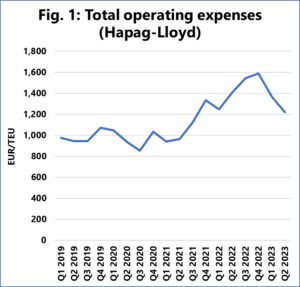

Di contro, l’inflazione dei costi operativi, che ha raggiunto il picco nel terzo trimestre del 2022, quando è stato registrato un aumento del 64% rispetto al pre-pandemia, si è oggi attestata su valori superiori del 29% su quelli del 2019. Se ne deduce che l’aumento delle tariffe non è oggi sufficiente a coprire i costi operativi associati al trasporto.

Tra le varie voci di costo, la movimentazione (carico/scarico della merce) e il trasporto via terra (haulage) risultano essere quelli meno colpiti dall’inflazione, con costi unitari superiori dell’11,2% rispetto ai livelli del 2019, mentre i costi del personale sono aumentati del 51% rispetto al periodo pre-Covid.

I costi del personale rappresentano però solo il 7% delle spese operative totali, mentre la movimentazione e il trasporto pesano per il 37% sul totale delle spese sostenute. Altri importanti voci di costo sono rappresentate dal bunkeraggio (che pesa per il 14% sui costi totali), dalla spesa effettuata per l’acquisto dell’equipment (10%) e dai costi collegati all’acquisto, manutenzione, e operatività delle navi (30%).

Sea Int. segnala come i costi sostenuti per l’acquisto del bunker siano progressivamente diminuiti a partire dal 2020, così come i costi necessari per l’handling e l’haulage. Tuttavia i costi della nave sono diminuiti meno rapidamente e hanno oggi valori superiori del 38,9% rispetto ai livelli del 2019. Tra la varie voci di costo è tuttavia quella che ha fatto registrare il minore calo percentuale rispetto al picco del terzo trimestre del 2022 (-16,2%).

Secondo il ceo di Sea Int. Alan Murphy, l’aumento dei costi operativi legati al fattore nave e ai viaggi commerciali è in parte dovuto alla condotta assunta dagli stessi vettori, che hanno ordinato molte nuove navi senza però provvedere a cancellare in modo più che proporzionato le partenze, in misura tale da controbilanciare il calo della domanda.

Murphy si aspetta che i vettori taglieranno dove potranno, prestando una particolare attenzione ai costi delle navi. Anche i posti di lavoro potrebbero essere a rischio: “Dovremo aspettarcelo – dichiara Murphy – si tratta della componente di costo più piccola ma è anche l’unica che negli ultimi tempi non ha fatto registrare alcuna riduzione” ha dichiarato l’esperto al periodico specializzato Lloyds List.

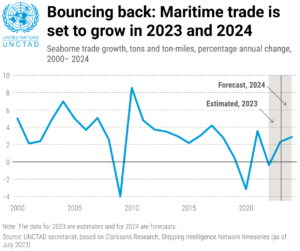

Quantunque le incognite legate alla crisi inflazionistica pesino sul futuro dello shipping, diversi analisti ritengono che il peggio sia ormai alle spalle. Nel suo ultimo report sull’andamento dei trend di mercato nel trasporto marittimo, la Conferenza delle Nazioni Unite sul Commercio e lo Sviluppo (UNCTAD) si aspetta per il 2023 una crescita del traffico marittimo nell’ordine del 2,4%. E ritiene plausibile che il trade aumenti in media di oltre il 3% ogni anno dal 2024 al 2028.

Anche il traffico containerizzato crescerà quest’anno, di circa l’1,2%s su base annuale. Un dato percentuale positivo, soprattutto se raffrontato con il calo del 3,7% fatto fatto registrare nel 2022. I volumi di scambio rimangono comunque al di sotto dei livelli pre-pandemici.

“Per rimanere resiliente – spiega l’UNCTAD nel report – il settore dovrà accelerare il percorso avviato sulla lotta all’inquinamento ambientale, migliorare l’efficienza dei porti e adottare nuove tecnologie”.

Secondo la Conferenza delle Nazioni Unite sul Commercio e lo Sviluppo, il settore marittimo si trova ad affrontare l’ambiziosa sfida della decarbonizzazione in un momento cruciale: le emissioni di gas serra del settore, che rappresentano il 3% del totale globale, sono aumentate del 20% negli ultimi dieci anni. “Senza interventi concreti, le emissioni potrebbero raggiungere il 130% dei livelli del 2008 entro il 2050” affermano ancora gli esperti dell’UNCTAD.

A complicare le cose c’è l’invecchiamento della flotta mondiale. All’inizio del 2023, l’età media della nave era di 22,2 anni. Oltre metà delle navi ha più di 15 anni di vita e molte navi sono troppo vecchie per essere ammodernate o troppo giovani per essere demolite.

Il pesante onere finanziario derivante dal cammino intrapreso dal settore marittimo in direzione di un mondo più pulito potrebbe avere un impatto pesante sulle nazioni più vulnerabili. Le stime dell’UNCTAD mostrano che per decarbonizzare la flotta mondiale entro il 2050 potrebbero essere necessari da 8 a 28 miliardi di dollari all’anno.

I carburanti alternativi si dimostrano promettenti, ma la loro adozione è ancora nelle fasi iniziali, con il 98,8% della flotta che naviga ancora con combustibili fossili. Il lato positivo è che il 21% delle navi ordinate opererà con alternative più pulite come il gas naturale liquefatto, il metanolo e le tecnologie ibride. Realizzare le infrastrutture adeguate per la produzione e fornitura dei carburanti a zero emissioni di carbonio potrebbe però richiedere investimenti massicci, compresi tra i 28 e i 90 miliardi di dollari ogni anno. Se raggiunta, la completa decarbonizzazione potrebbe raddoppiare i costi annuali del carburante.